美元基准利率转换对银行外汇业务的影响分析

各期限美元伦敦银行间同业拆借利率(london interbank offered rate,libor)将在2023年6月30日后停止发布或不再具有代表性。有担保隔夜融资利率(secured overnight financing rate,sofr)作为美元libor的替代利率,与美元libor在期限和信用风险等方面存在不同,在转换过程中需进行相应调整。国内银行的外汇浮动贷款合同主要以美元libor为基准利率,稳步推进基准利率转换工作势在必行。转换后新基准利率sofr的运用也对银行外汇业务的产品创新和风险防控能力带来挑战。因此,银行需充分了解美元libor转换规则及新基准利率sofr,平稳推进美元libor基准转换工作,创新开展与sofr挂钩的外汇产品业务,服务实体经济高质量发展,防范潜在金融风险。

新基准利率sofr基本情况

自2008年国际金融危机后,由于libor报价操纵问题,市场寻求更加合适的基准利率替代libor,其中备受关注的是美元libor转换。2018年美国替代基准委员会(arrc)正式推荐sofr成为美元libor替代利率。2021年英国金融行为监管局公告,各期限的美元libor将在2023年6月30日后停止发布或不再具有代表性。

sofr基本特点

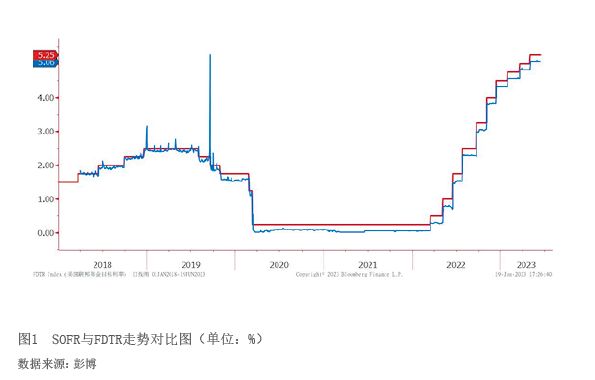

sofr是以美国国债为抵押品的隔夜回购利率,由纽约联邦储备银行每日公布利率(通常是在美国东部时间早上8点公布前一天sofr利率)。sofr具备以下特点:一是基于大量真实的交易数据;二是近似无风险利率;三是仅隔夜一种期限。但也应看到,sofr作为新基准利率,其市场深度和广度还在持续发展和完善。sofr与美国联邦基金目标利率(federal funds target rate,fdtr)基本同向波动,说明sofr与美国货币政策紧密相关(见图1)。2022年美联储全年累计加息425个基点(bp),sofr也由年初0.05%上升至年末的4.3%,全年同步上升425bp。在某些极端时刻,如市场发生流动性危机时,sofr出现剧烈波动,如2019年9月中旬sofr曾一度飙涨近300bp。

各种形式的sofr利率

近年来,为方便市场参与者进行美元libor的转换和广泛使用新基准利率sofr,市场发展各种形态的sofr利率,具体包括以下几种。

一是期限sofr(term sofr)。term sofr是基于大量sofr衍生品交易价格计算得到的sofr前瞻性利率,期限1个月、3个月、6个月和12个月,自2021年7月底开始由芝加哥商品交易所(cme)公布。term sofr在利息计算方法上,与libor较为相似,都是前瞻性利率,在计息期开始时便可获得该计息周期的应计利率和利息。

二是逐日sofr(daily sofr)。包括逐日单利sofr(daily simple sofr)和逐日复利sofr(daily compounded sofr)。由于sofr每日更新,在利息期结束时才能计算得到整个利息周期的利率和应付利息。为提前做好备付,市场通过利率回溯机制(lookback)或观察期平移法(observation shift)将利息的确定日提前n日(n通常为5个美国国债工作日),便于计算利息。

三是sofr复合指数(sofr compounded index)。sofr复合指数是一种计算复利sofr的简单指标,计算结果与逐日复利sofr结果一致。sofr复合指数是从正式有sofr报价开始、按指数初始价格为1,每日计算复利sofr对指数价格的影响。sofr复合指数目前在债券领域使用较多。

sofr最新应用情况

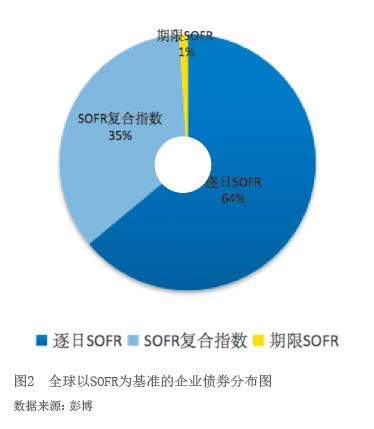

sofr浮息债券发行。根据彭博(bloomberg)统计,自2019年以来,全球企业类发行人发行的以sofr为基准浮息债券超过3000亿美元,其中约64%的sofr浮息债券采用逐日sofr作为定价基准(见图2)。中资银行积极探索在国际市场发行以sofr为基准的浮息债券。自2019年开始,包括中国银行、工商银行、建设银行等在内的大型中资银行率先尝试发行多笔sofr浮息债券。截至2023年4月末,中资银行共计发行51.84亿美元sofr浮息债券。其中,单笔sofr债券发行规模最大的是,中国银行澳门分行于2022年4月发行的10亿美元sofr浮息债券,期限3年,发行利率为sofr复合指数(sofrindx) 78bp。同时,中资银行也大胆创新发行以sofr为基准的绿色债券,例如中国工商银行2023年1月发行6亿美元sofr绿色浮息债券,期限3年,发行利率为sofrindx 93bp,债券募集资金将用于工商银行绿色债券框架下的合格绿色项目融资或再融资。

sofr银团贷款。根据彭博统计,在国际银团贷款领域,贷款客户对term sofr接受程度更高。对于贷款客户而言,term sofr的计息方式与libor相似,在计息期开始时就可以计算获得利息,有利于贷款客户尽早安排资金,确保按时支付,因此term sofr在贷款领域得到广泛应用。2022年微博公司、联想公司、平安金融租赁公司等中资借款人完成了多笔以term sofr为定价基准的美元银团贷款。例如微博公司于2022年8月签署的9亿美元银团贷款,利率是term sofr 1m 128bp。

美元libor基准转换规则简介

arrc公布了主要针对美元libor浮息债券和贷款的利率转换规则建议,isda公布了针对全球衍生品市场的libor利率转换规则建议。中国人民银行指导市场利率自律定价机制研究形成的《境内美元libor浮动利率贷款业务定价基准转换的补充协议》,主要参考了arrc推荐的转换规则。

整体来看,由于libor和sofr在期限和利差方面存在差异,即libor期限涵盖隔夜到1年,而sofr仅隔夜一个期限;libor含有银行信用风险,而sofr近似无风险,因此在libor基准利率转换过程中,需对sofr进行期限和利差调整,使两个基准利率具有可比性。

基准利率方面

针对现金产品市场(主要包括贷款和债券),arrc公布了阶梯型替代利率规则,又称瀑布法则。第一选择为期限利率即term sofr加调整利差,第二选择为逐日sofr加调整利差,包括逐日单利sofr和逐日复利sofr,第三选择是贷款人自己选择的替代利率加利差调整。

针对全球衍生品市场,isda推荐使用逐日复利sofr,这与arrc优先推荐使用term sofr有所不同。不过isda也支持使用term sofr,但认为应限制在衍生品市场大量使用term sofr。主要考虑是,term sofr是基于逐日sofr衍生品交易价格拟合计算得出的一种利率,如果衍生品交易大量使用term sofr,那么可用于计算term sofr的底层sofr衍生品交易量就会减少,进而影响term sofr价格计算的公允性和代表性。

利差调整方面

arrc与isda均采用过去5年里libor和相应期限逐日复利sofr的历史差值中位数作为利差调整。3个月libor和sofr利差调整固定为0.26161%(即26.161bp),6个月libor和sofr利差调整固定为0.42826%(即42.826bp),12个月libor和sofr利差调整固定为0.71513%(即71.513bp)。

美元libor贷款基准转换过程中需要关注的问题

选取合适的sofr利率。一是term sofr是目前官方建议的贷款首选利率,在计息方式上与libor最为相似,贷款客户最易接受。但由于term sofr是基于大量sofr衍生品交易价格计算得出的前瞻性利率,其稳定性和公允性还有待观察。同时,银行需与cme签署term sofr数据使用许可协议,遵守协议规定的相关要求(如遵守美国有关法律、接受年度审计等),并按年支付数据使用费。二是由于逐日sofr的后顾特性,导致取数计算相对复杂,且在计息周期结束时才能计算利率和利息,一般企业贷款客户可能存在困难,接受程度有限,而且对于银行自身的贷款管理系统建设改造要求也较高。三是贷款推荐的首选利率是term sofr,而衍生品的首选利率是逐日复利sofr,不同基准利率可能会降低套期保值等风险对冲衍生品交易的有效性,对银行的资产负债管理带来一定挑战。银行要根据自身业务情况,统筹考虑资产负债匹配要求,全面衡量选取合适的sofr利率。

做好客户沟通引导。无论转换采用哪种sofr利率,都需在原有价格水平上加调整利差。例如原有一笔美元libor贷款定价水平为6个月libor 100bp,那么转换后价格为sofr 42.826bp 100bp,即sofr 142.826bp,对于企业客户来说可能难以理解和接受。银行要与贷款客户充分宣介、积极协商,避免不必要的贷款纠纷和贷款流失。

加强外汇流动性管理。若转换采用逐日sofr,那么在计息期结束时才能计算确定利率,因此贷款客户如何保证按时偿还利息、避免违约风险,银行如何合理规划管理外汇资金头寸、保证流动性安全,都是亟需考虑的问题。银行要和贷款客户充分协商,可考虑通过设立合理的利率回溯机制,如将利息确定日由提前5天延长至10天,为贷款客户定期提供应计利息或利率预测等方式,加强外汇头寸管理,保证按时履约付息。

思考和建议

一是做好贷款客户宣介和引导,保证基准利率平稳转换,高质量服务实体经济发展。国内外汇贷款客户主要以企业为主,大多对国际金融市场和美元libor转换了解有限。因此银行应对贷款客户耐心宣介、做好引导,向贷款客户详尽介绍美元libor转换的必要性、合理性和所有可选方案,提供必要的风险对冲服务,定期向贷款客户提供贷款利息对账服务,帮助企业客户科学管理外汇资金流动性,平稳完成贷款基准利率转换,避免贷款违约风险。对于确难接受转换为sofr贷款的客户,可考虑为其保留固定利率选项,尽量避免因转换“一刀切”而导致贷款客户流失。另外,也要充分考虑境外贷款客户所在国的法律和监管要求,避免法律合规风险。

二是以美元libor基准转换为契机,加强外汇产品创新,提高金融服务质效。尽管美元libor基准转换工作复杂艰巨,但银行应积极迎难而上,以美元libor基准利率转换为契机,以客户为导向,积极研究挂钩sofr利率的创新产品,增强产品差异化竞争力。sofr利率形式多样,既有前瞻性利率也有后顾性利率,银行可根据客户需求开发挂钩sofr的多种形式产品,不断丰富产品谱系,从而满足不同风险偏好客户对资金管理和风险管控的需求,更好地促进金融同业良性竞争和健康可持续发展。

三是建立配套制度和系统建设,防范潜在金融风险。由于美元libor转换涉及银行多个产品类型,客户种类也不尽相同,且涉及的业务总量较大,因此银行应及时建立与基准利率转换相配套的财务估值、资金定价、风险计量、法律合规等相关制度,及时调整财务估值模型和参数,合理制定内部转移定价策略,完善加强风险指标和限额管控措施,研究境外不同司法辖区对基准转换的法律监管要求,科学统筹资产负债管理,积极防范市场风险和流动性风险,保证基准利率转换工作合规平稳推进。考虑到sofr利率计算的多样性和复杂性,银行应加强内部系统建设,提高基准利率转换相关工作的系统化、精细化管理水平,避免操作风险和合规风险。

四是密切关注sofr走势对我国外汇市场和银行的影响。新基准利率sofr还处于发展阶段,受美国货币政策和国际美元流动性影响较大。sofr的推广应用实质上是美元利率定价权回归美国的表现,各国外汇市场与美国货币政策的关联度进一步加强,美国货币政策的外溢效应将显著增强,从而巩固美元在全球金融市场的影响力。建议从宏观层面关注sofr利率运用带来的美国货币政策外溢效应,以及sofr利率波动对我国境内市场影响的传导机制,避免金融风险跨境跨市场传播。银行自身应加强对sofr利率走势的研究分析,关注利率波动对银行外汇流动性和资产负债管理的影响,审慎管理外汇业务市场风险和利率风险,及时做好风险对冲管理。

作者单位: 国家开发银行