商业

中资美元债应“稳”字当头

来源:

《中国外汇》2020年第2期

作者:

编辑:章蔓菁

展望2020年,中资美元债仍处在集中到期的高峰期,但整体风险相对可控。发行主体需进一步强化外债风险管理意识,实现对境内外市场的合理有效利用。

2019年,中资美元债发行期数和发行规模同比呈增长态势。但受偿债高峰期来临的影响,近一半的新发债券用于满足发行主体的再融资需求;同时在集中兑付压力下,部分发行主体的信用风险进一步暴露。展望2020年,中资美元债仍将处在集中到期的高峰期,但整体风险相对可控。对于中资美元债的发行主体而言,应密切跟踪宏观经济和金融市场情况,做好外债风险管理工作,实现对境内外资源的合理利用。

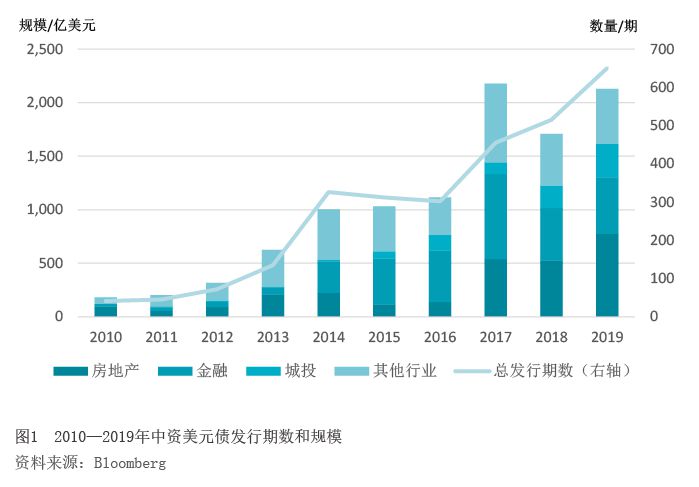

2019年:发行规模平稳 再融资比重加大

从发行期数和发行规模来看,彭博数据显示(如无特殊说明,下文数据来源均为彭博),2019年中资美元债一级市场共发行650期,同比增长25%,创下历史新高;发行规模达到2129亿美元,同比增长26%,但仍略低于2017年创下的历史高点(见图1)。从年内分布来看,2019年中资美元债的发行主要集中在上半年,其中二季度单季发行量为733亿美元,占到全年发行总额的逾三分之一。

本文是付费内容,请先 登录数字阅读账户 或